自2014年滬港通開通,2016年深港通開通,北上資金源源不斷流入A股。

一是帶來A股價值投資理念的深入:選擇優質的公司(盈利能力)、以合理的價格買入(估值合理)、分享公司價值的提升(成長潛力)。

二是被貼上“大藍籌”的標簽,成為大藍籌行情的“先知鴨”。

殊不知,時代變遷下,北上資金的“偏好”也在斗轉星移……

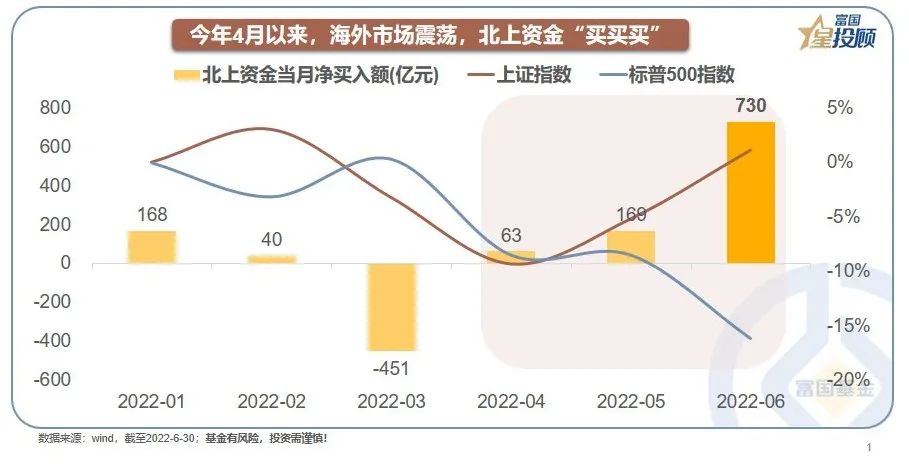

北上資金“買買買”,是對A股的信仰。今年4月以來,海外市場震蕩,北上資金“買買買”,A股成為全球“避風港”,也走出了“獨立行情”。經濟復蘇是我們的底氣,流動性寬松是我們的底色。而且從北上資金入場節奏看,更是呈現跑步入場的“搶籌”模式,凈買入額從4月的63億元,飆升至6月的730億元,增長超10倍。

北上資金“買什么”,又在“賣什么”?從今年的月度動向看,可以分為以下幾類:一是持續被偏愛的,有低估值的銀行,也有高景氣的電力設備;二是重回新歡的,包括醫藥生物和食品飲料(6月逆襲,從大幅賣出到大幅買入);三是變成舊愛的,主要是有色(1-3月大幅買入,5-6月卻大幅拋售);四是持續被拋棄的,主要是鋼鐵。

拉長視角看,北上資金凈買入TOP10行業:從藍籌到賽道。2019年,銀行、家電、醫藥生物位居外資買入前三席;但隨著新能源產業的崛起,以電池、光伏、電網為代表的電力設備穩居2020年以來的“首座”,以鋰為核心的有色金屬也現身TOP10榜單;此外,醫美也異軍突起,成為北上資金爭搶的香餑餑。

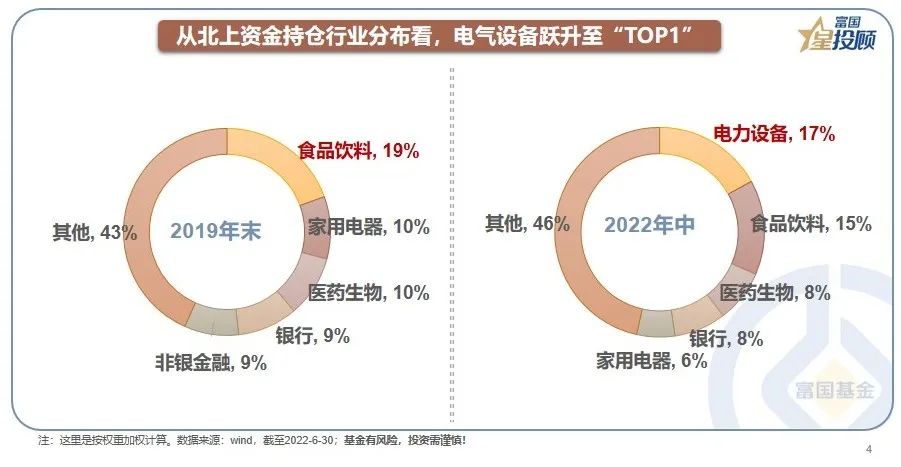

北上資金持倉:電力設備搶走了食品飲料的頭把交椅。2019年末,食品飲料還是北上資金的“心頭愛”,持倉市值占比達19%。然而,時過境遷,滄海桑田。2022年中,電力設備的持倉市值占比已從2%躍升至17%,與食品飲料分庭抗禮。由此可見,資金偏好也沒有永恒的標簽,不變的是對好資產的追逐。

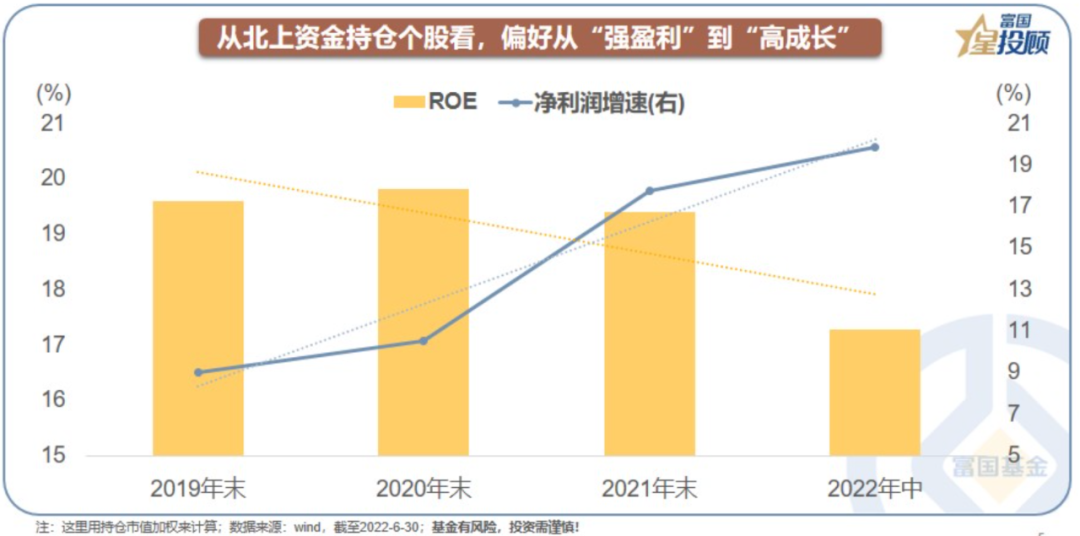

北上資金的配置偏好,從“強盈利”到“高增長”。一組顯而易見的數據,2019年以來,北上資金持倉的ROE趨勢下行,而凈利潤增速趨勢上行。這也就是說,對于北上資金,確定性已逐漸讓位于成長性,而這背后也是對時代Beta的逐浪前行。

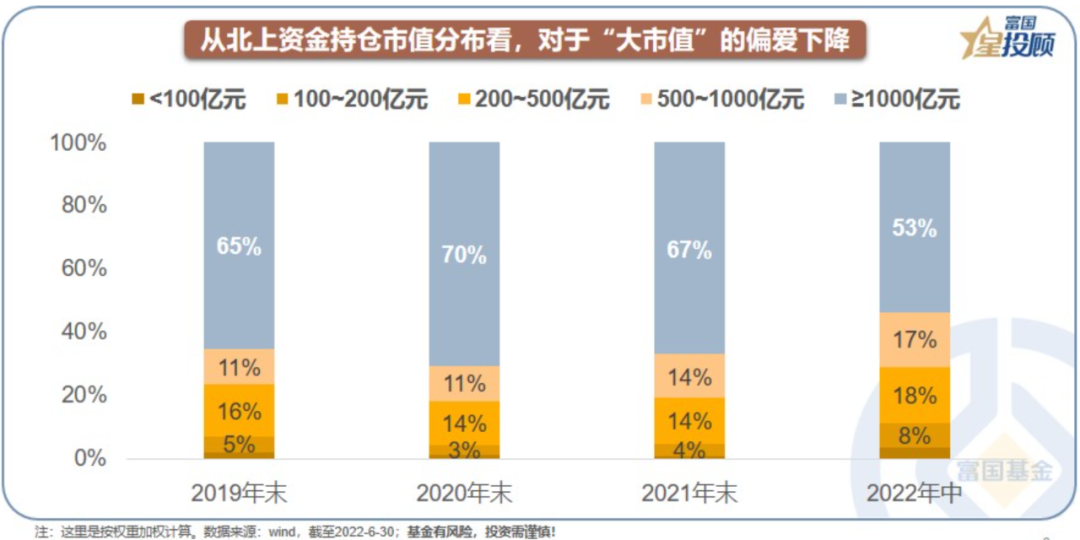

北上資金對于大票的偏愛有所下降,不再“以大為美”。2020年新冠“黑天鵝”沖擊下,北上資金還是更愿意擁抱有護城河的大白馬,超千億市值公司占比仍有抬升。但2021年以來,隨著沖擊逐漸退去,對超千億市值公司的配置比例大幅下降17個百分點,“選美比賽”的聚光燈開始向千億市值以下的公司擴散。

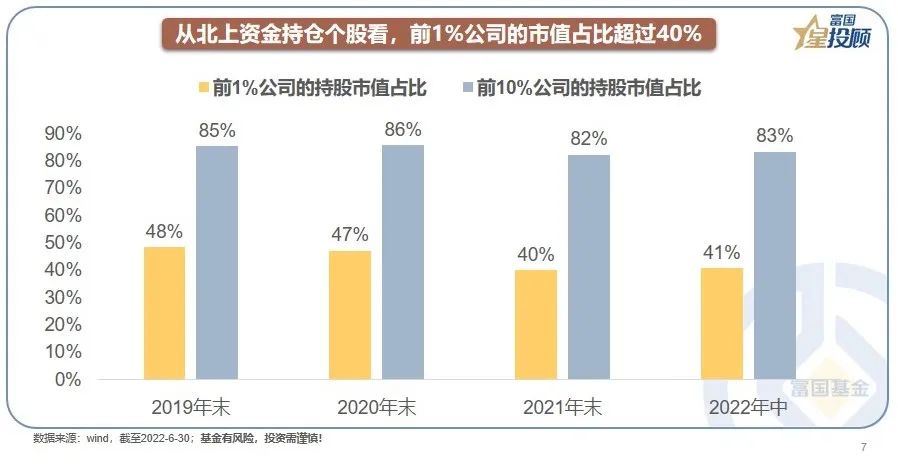

極致分化依然存在:這個時代,缺的不是錢,缺的是好資產。北上資金持倉中,前1%個股占據40%+的持倉市值,前10%個股占據80%+的持倉市值,輝煌的確只屬于極少數。極致的分化也印證了那句話,“因為稀缺,所以珍貴”。

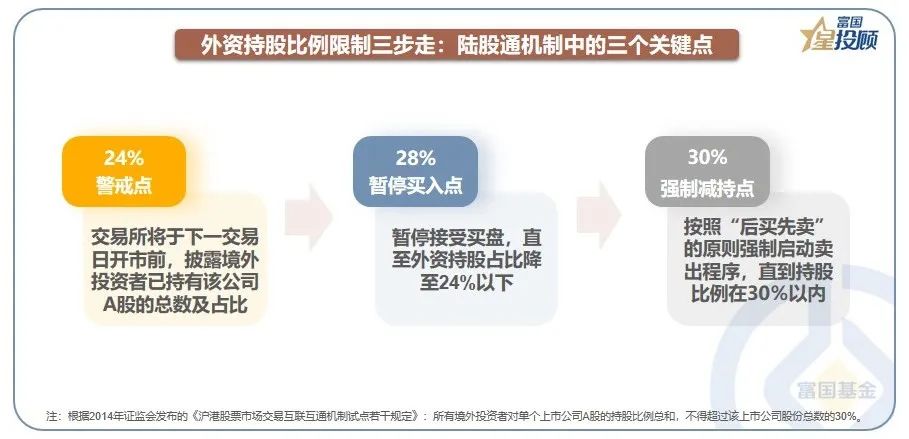

那什么才算是外資的真愛?必定是“頂格買入”的公司。事實上,自互聯互通開通以來,外資的“買買買”并非無節制,而是受“三條紅線”所限。具體來看,一是警戒線24%,二是暫停買入線28%,三是強制減持線30%。根據統計,今年以來“預警”的公司有15個,2021年有17個,而2020年、2019年分別只有8個、3個。

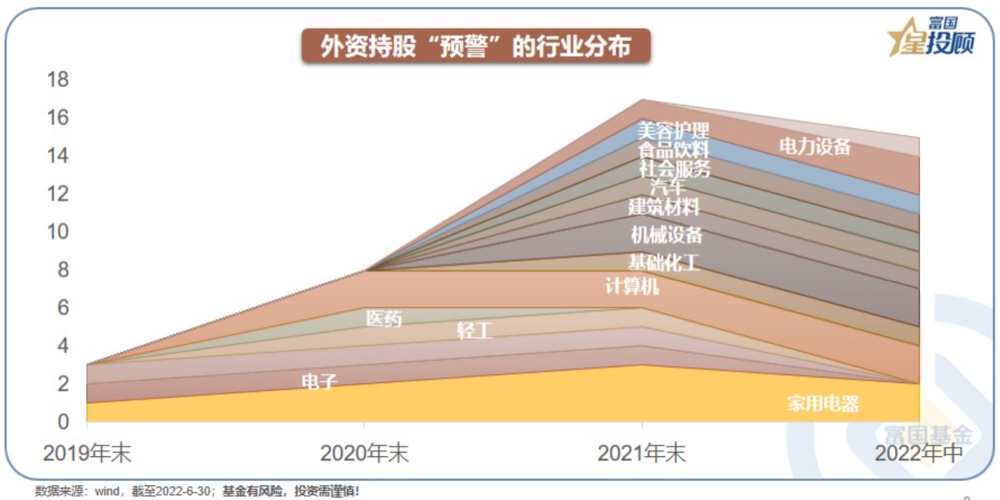

外資持股“預警”公司特征一:在更多的水域里釣魚。從行業視角看,自2019年以來,“預警”的行業越來越多元化,已涵蓋新能源、醫美、社服、汽車、建材、機械、化工、計算機等多個領域。這也體現出,外資已逐漸拓展能力圈,在更多的細分賽道,深度挖掘Alpha。

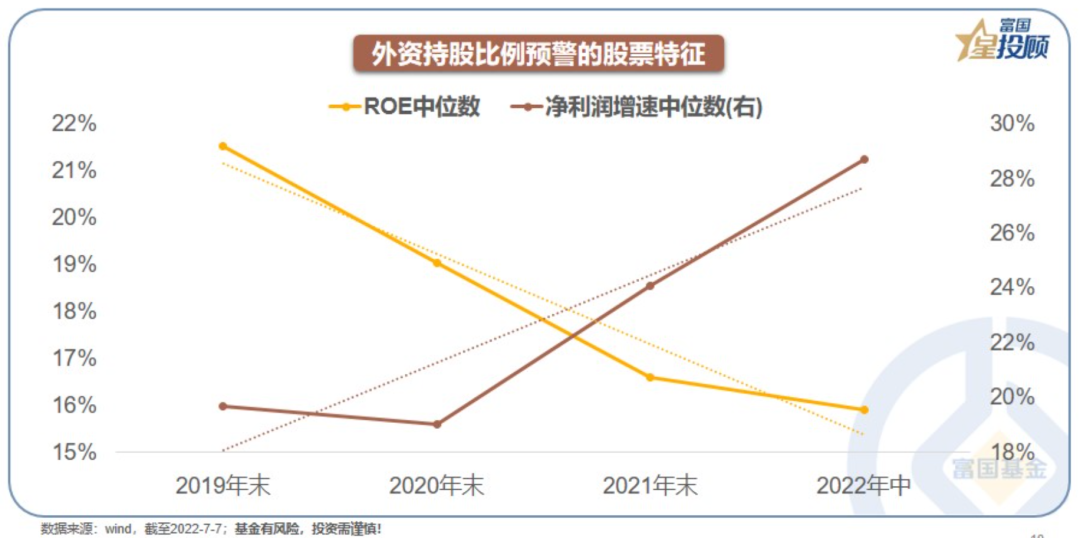

外資持股“預警”公司特征二:成長性重于確定性。和北上資金持倉特征相似,也是ROE趨勢下行,凈利潤增速趨勢上行,但變化更為極致。自2019年末至2022年中,ROE中位數從22%降至16%;而凈利潤增速中位數從20%升至29%。

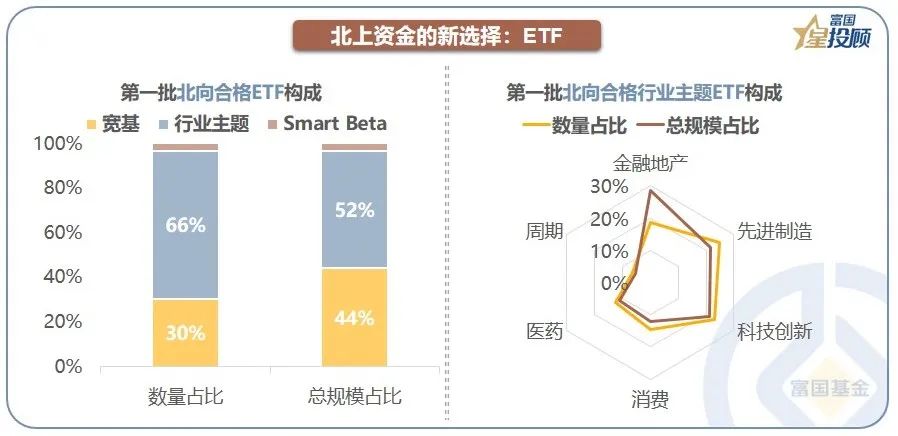

除了直接買公司,北上資金也有了新選擇:行業ETF。今年7月4日,ETF正式納入互聯互通標的,從首批北向合格ETF構成看,行業主題居多,數量占比66%,規模也占到半邊天。其中,金融地產、先進制造和科技創新三大主題合計占到70%左右,是壓艙石。

北上資金布局互聯互通ETF,正如重走“買A股”的路,日積跬步可至千里。從7月4日北向合格ETF成交額構成看,滬深股通占比不足1%。但正如陸股通開通后,北上資金在A股的成交額占比也是從初期的不到1%,逐步抬升至12%左右,成為A股的重要力量。相信隨著時間推移,北上資金也會成為ETF的“新勢力”。

了解更多

投資有風險,基金投資需謹慎。

在投資前請投資者認真閱讀《基金合同》《招募說明書》等法律文件。基金凈值可能低于初始面值,有可能出現虧損.基金管理人承諾以誠實守信、勤勉盡責的原則管理和運用基金資產,但不保證一定盈利, 也不保證最低收益.過往業績及其凈值高低并不預示未來業績表現。其他基金的業績不構成對本基金業績表現的保證。

以上信息僅供參考,如需購買相關基金產品,請您關注投資者適當性管理相關規定、提前做好風險測評,并根據您自身的風險承受能力購買與之相匹配的風險等級的基金產品。