本周市場沖高回落,后半周加速回調(diào),主因隨著行情漲幅擴大,前期由“強預(yù)期”推動的“疫后復(fù)蘇”行情或告一段落,未來更強調(diào)經(jīng)濟復(fù)蘇的“兌現(xiàn)”。2月底3月初是經(jīng)濟數(shù)據(jù)的“空窗期”,市場對經(jīng)濟復(fù)蘇難有驗證,而市場前期獲利盤較大,因此部分資金逐步獲利了結(jié),市場也進入了震蕩格局。

向前看,本輪行情的基礎(chǔ)是“國內(nèi)經(jīng)濟復(fù)蘇和美聯(lián)儲加息退坡”,在短期分別面臨復(fù)蘇兌現(xiàn)“空窗期”和通脹超預(yù)期后加息預(yù)期的修正壓力,因此短期市場偏震蕩。但以季度維度,大疫三年后的經(jīng)濟復(fù)蘇或能逐步兌現(xiàn)“強現(xiàn)實”,因此市場依舊積極可為。1)前期市場預(yù)期“搶跑”,“預(yù)期走在現(xiàn)實前”因此短期市場的超漲或需要震蕩以消化獲利盤;2)“兩會”臨近,前期交易政策預(yù)期的資金或隨著政策落地而兌現(xiàn)收益;3)美國1月通脹數(shù)據(jù)超預(yù)期,短期對聯(lián)儲加息退坡的樂觀預(yù)期也需要修正;4)經(jīng)濟復(fù)蘇是慢變量,疫后的復(fù)蘇需要逐步兌現(xiàn),1月的金融數(shù)據(jù)指向“預(yù)防性”儲蓄仍在是例證,但未來經(jīng)濟逐步復(fù)蘇后,市場中期依然有機遇。

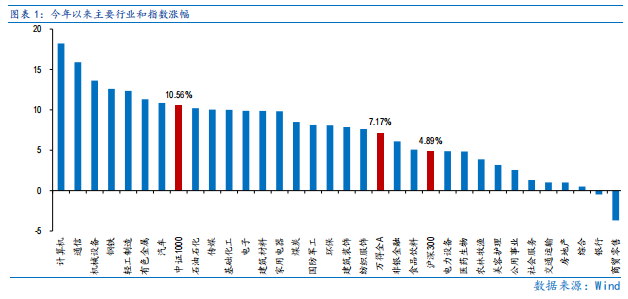

市場預(yù)期“跑”在現(xiàn)實前,漲幅較大后必然短期需要消化獲利盤。市場主要上漲動力是預(yù)期推動的,今年以來一級行業(yè)僅銀行、商貿(mào)零售微跌,中證1000指數(shù)甚至漲超10%,當(dāng)漲幅較大后,僅預(yù)期難以推動行情“更進一步”,因此部分資金獲利了結(jié),此時市場則進入震蕩期。

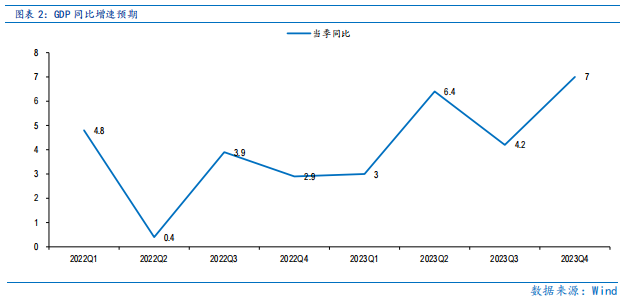

今年是二十大后首次“兩會”,主要工作或與選舉新一屆政府有關(guān),且二季度經(jīng)濟增長讀數(shù)較佳,因此出臺強刺激政策的可能性較低,因此交易政策預(yù)期的資金也傾向提前獲利了結(jié)。由于去年二季度“上海疫情”形成的低基數(shù),今年二季度GDP同比或?qū)崿F(xiàn)6.4%的增長,增長壓力較小使得政策“托底”經(jīng)濟的意愿偏弱,對應(yīng)政策預(yù)期對市場的推動也偏弱。

衡量市場預(yù)期高低的核心是市場“水位”,若當(dāng)前震蕩后,隨著3月中下旬部分經(jīng)濟數(shù)據(jù)披露,經(jīng)濟復(fù)蘇“能見度”提升,市場有望重拾升勢,且隨著復(fù)蘇的“慢現(xiàn)實”兌現(xiàn)而逐步回暖,這與1、2月預(yù)期推動的快漲行情或有所不同。

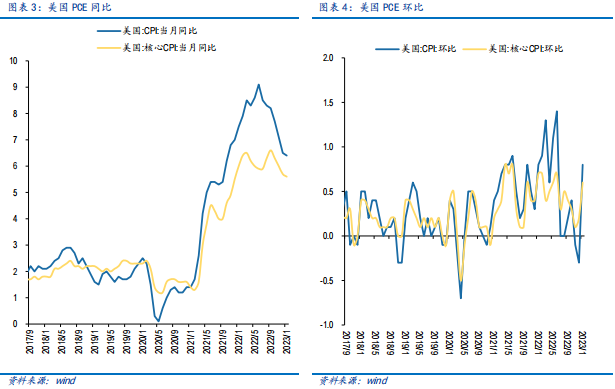

海外而言,1月美國CPI、PCE數(shù)據(jù)均超預(yù)期,短期美聯(lián)儲加息退坡的樂觀預(yù)期會有所修正,美股波動擴大,并對A股有負面?zhèn)鲗?dǎo)。1月美國核心PCE價格指數(shù)環(huán)比增0.6%,12月份前值為0.4%;同比增4.7%,前值為4.6%。由于商品價格上漲,核心PCE同環(huán)比拐頭向上“擊破”了回落趨勢,大幅沖擊了前期市場對美聯(lián)儲加息退坡的樂觀預(yù)期。從資產(chǎn)表現(xiàn)看,納指周跌3.3%加速回調(diào),美元指數(shù)突破105,美債收益率升至3.98%,均對全球權(quán)益資產(chǎn)較為不利。

從國內(nèi)經(jīng)濟復(fù)蘇和美聯(lián)儲加息退坡兩大行情基礎(chǔ)來看,在經(jīng)濟復(fù)蘇數(shù)據(jù)“空窗期”,資金買入的動力不足,而加息退坡的樂觀預(yù)期修正使得資金有了賣出的理由,且短期市場漲幅較大,因此短期市場或進入震蕩格局。

中期看,經(jīng)濟復(fù)蘇或并非是市場擔(dān)心的“弱現(xiàn)實”而是“慢現(xiàn)實”,在二季度或能逐步兌現(xiàn)經(jīng)濟復(fù)蘇。1月新增居民貸款2572億,同比減少5858億元,而1月新增居民存款6.2萬億元,創(chuàng)歷史同期新高,同比多增7900億元,指向居民“預(yù)防性儲蓄”并未隨著防疫優(yōu)化而迅速消失,本質(zhì)是經(jīng)濟強復(fù)蘇并非不存在而是需要時間逐步兌現(xiàn)。

估值而言,大盤估值低于45%分位,小盤估值低于25%,中期看機遇大于風(fēng)險。

總體上,短期市場或偏震蕩,“強預(yù)期”在此或需等等“慢現(xiàn)實”,震蕩之后市場有望隨著經(jīng)濟復(fù)蘇兌現(xiàn)而逐步走強。

行業(yè)配置:偏重防御思維,重視順周期低估值和避險資產(chǎn),中期維度逢低布局成長和估值修復(fù)板塊。

順周期低估值板塊主要是與地產(chǎn)、基建等經(jīng)濟復(fù)蘇相關(guān)的地產(chǎn)企業(yè)和地產(chǎn)鏈(建材、家電、銀行)、化工、石化、煤炭等行業(yè),避險板塊主要是軍工行業(yè)。

成長板塊主要是受益于市場情緒復(fù)蘇和流動性寬松預(yù)期下長久期資產(chǎn)的占優(yōu),關(guān)注信創(chuàng)、工商業(yè)儲能、光伏輔材和氫能等新技術(shù)。

估值修復(fù)板塊主要是目前估值見底的醫(yī)藥行業(yè)(CXO、創(chuàng)新藥等)等行業(yè)。

目錄

◆ 1 、市場展望探討

◆ 2 、行業(yè)配置思路

◆ 3、本周市場回顧

(一)市場行情回顧

(二)資金供需情況

◆ 4、下周宏觀事件關(guān)注

Part 1

市場展望探討

本周市場沖高回落,后半周加速回調(diào),主因隨著行情漲幅擴大,前期由“強預(yù)期”推動的“疫后復(fù)蘇”行情或告一段落,未來更強調(diào)經(jīng)濟復(fù)蘇的“兌現(xiàn)”。2月底3月初是經(jīng)濟數(shù)據(jù)的“空窗期”,市場對經(jīng)濟復(fù)蘇難有驗證,而市場前期獲利盤較大,因此部分資金逐步獲利了結(jié),市場也進入了震蕩格局。

向前看,本輪行情的基礎(chǔ)是“國內(nèi)經(jīng)濟復(fù)蘇和美聯(lián)儲加息退坡”,在短期分別面臨復(fù)蘇兌現(xiàn)“空窗期”和通脹超預(yù)期后加息預(yù)期的修正壓力,因此短期市場偏震蕩。但以季度維度,大疫三年后的經(jīng)濟復(fù)蘇或能逐步兌現(xiàn)“強現(xiàn)實”,因此市場依舊積極可為。1)前期市場預(yù)期“搶跑”,“預(yù)期走在現(xiàn)實前”因此短期市場的超漲或需要震蕩以消化獲利盤;2)“兩會”臨近,前期交易政策預(yù)期的資金或隨著政策落地而兌現(xiàn)收益;3)美國1月通脹數(shù)據(jù)超預(yù)期,短期對聯(lián)儲加息退坡的樂觀預(yù)期也需要修正;4)經(jīng)濟復(fù)蘇是慢變量,疫后的復(fù)蘇需要逐步兌現(xiàn),1月的金融數(shù)據(jù)指向“預(yù)防性”儲蓄仍在是例證,但未來經(jīng)濟逐步復(fù)蘇后,市場中期依然有機遇。

市場預(yù)期“跑”在現(xiàn)實前,漲幅較大后必然短期需要消化獲利盤。雖然1月創(chuàng)新高的貸款實現(xiàn)“開門紅”,但1-2月主要經(jīng)濟數(shù)據(jù)并未發(fā)布,市場主要上漲動力是預(yù)期推動的。行情行至2月底,漲幅已然較大,今年以來一級行業(yè)僅銀行、商貿(mào)零售微跌,中證1000指數(shù)甚至漲超10%,表現(xiàn)著實不差。當(dāng)漲幅較大后,僅預(yù)期難以推動行情“更進一步”,因此部分資金獲利了結(jié),此時市場則進入震蕩期。

今年是二十大后首次“兩會”,主要工作或與選舉新一屆政府有關(guān),且二季度經(jīng)濟增長讀數(shù)較佳,因此出臺強刺激政策的可能性較低,因此交易政策預(yù)期的資金也傾向提前獲利了結(jié)。今年“兩會”適逢政府換屆,且由于去年二季度“上海疫情”形成的低基數(shù),今年二季度GDP同比或?qū)崿F(xiàn)6.4%的增長,增長壓力較小使得政策“托底”經(jīng)濟的意愿偏弱,因此“兩會”出臺重磅政策的可能性低,對應(yīng)政策預(yù)期對市場的推動也偏弱。

衡量市場預(yù)期高低的核心是市場“水位”,若當(dāng)前震蕩后,隨著3月中下旬部分經(jīng)濟數(shù)據(jù)披露,經(jīng)濟復(fù)蘇“能見度”提升,市場有望重拾升勢,且隨著復(fù)蘇的“慢現(xiàn)實”兌現(xiàn)而逐步回暖,這與1、2月預(yù)期推動的快漲行情或有所不同。

海外而言,1月美國CPI、PCE數(shù)據(jù)均超預(yù)期,短期美聯(lián)儲加息退坡的樂觀預(yù)期會有所修正,美股波動擴大,并對A股有負面?zhèn)鲗?dǎo)。1月美國個人消費支出(PCE)價格指數(shù)環(huán)比增長0.6%,同比增長5.4%。剔除食品和能源,核心PCE價格指數(shù)環(huán)比增長同樣為0.6%,12月份前值為0.4%;同比增幅為4.7%,前值為4.6%。雖然PCE讀數(shù)延續(xù)回落趨勢,但由于商品價格上漲,核心PCE同環(huán)比拐頭向上“擊破”了回落趨勢,大幅沖擊了前期市場對美聯(lián)儲加息退坡的樂觀預(yù)期。從資產(chǎn)表現(xiàn)看,納指周跌3.3%加速回調(diào),美元指數(shù)突破105,美債收益率升至3.98%,均對全球權(quán)益資產(chǎn)較為不利。

從國內(nèi)經(jīng)濟復(fù)蘇和美聯(lián)儲加息退坡兩大行情基礎(chǔ)來看,在經(jīng)濟復(fù)蘇數(shù)據(jù)“空窗期”,資金買入的動力不足,而加息退坡的樂觀預(yù)期修正使得資金有了賣出的理由,且短期市場漲幅較大,因此短期市場或進入震蕩格局。

中期看,經(jīng)濟復(fù)蘇或并非是市場擔(dān)心的“弱現(xiàn)實”而是“慢現(xiàn)實”,在二季度或能逐步兌現(xiàn)經(jīng)濟復(fù)蘇。1月新增居民貸款2572億,同比減少5858億元,而1月新增居民存款6.2萬億元,創(chuàng)歷史同期新高,同比多增7900億元,指向居民“預(yù)防性儲蓄”并未隨著防疫優(yōu)化而迅速消失,本質(zhì)是經(jīng)濟強復(fù)蘇并非不存在而是需要時間逐步兌現(xiàn)。

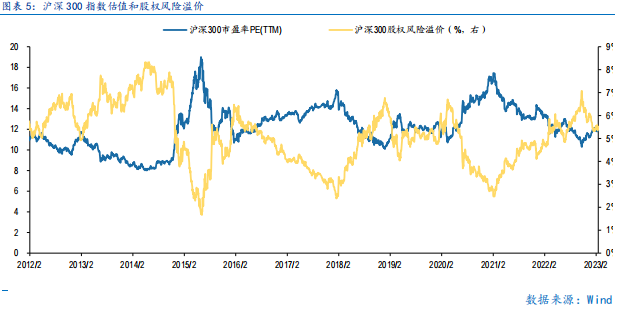

估值而言,大盤估值低于45%分位,小盤估值低于25%,中期看機遇大于風(fēng)險。滬深300指數(shù)PE估值為11.87倍,處于2011年以來43.3%分位,股權(quán)風(fēng)險溢價處于2011年以來61%分位,指向滬深300指數(shù)投資性價比凸顯。當(dāng)前滬深300、上證50指數(shù)的PE估值低于10年的45%分位,中證1000和中證500指數(shù)的PE估值低于10年的25%分位。

總體上,短期市場或偏震蕩,“強預(yù)期”在此或需等等“慢現(xiàn)實”,震蕩之后市場有望隨著經(jīng)濟復(fù)蘇兌現(xiàn)而逐步走強。

Part 2

行業(yè)配置思路

行業(yè)配置上,偏重防御思維,重視順周期低估值和避險資產(chǎn),中期維度逢低布局成長和估值修復(fù)板塊。

順周期低估值板塊主要是與地產(chǎn)、基建等經(jīng)濟復(fù)蘇相關(guān)的地產(chǎn)企業(yè)和地產(chǎn)鏈(建材、家電、銀行)、化工、石化、煤炭等行業(yè),避險板塊主要是軍工行業(yè)。

成長板塊主要是受益于市場情緒復(fù)蘇和流動性寬松預(yù)期下長久期資產(chǎn)的占優(yōu),關(guān)注信創(chuàng)、工商業(yè)儲能、光伏輔材和氫能等新技術(shù)。

估值修復(fù)板塊主要是目前估值見底的醫(yī)藥行業(yè)(CXO、創(chuàng)新藥等)等行業(yè)。

Part 3

本周市場回顧

本周指數(shù)進入震蕩期,市場偏重防御。按風(fēng)格來看,周期、穩(wěn)定表現(xiàn)較好。前期由預(yù)期推動的疫后復(fù)蘇行情告一段落,美元指數(shù)站上105,短期或?qū)墒刑貏e是成長股形成一定壓力,前期強勢的小盤成長風(fēng)格跟隨整體市場進入震蕩期。短期而言,國內(nèi)經(jīng)濟復(fù)蘇和美聯(lián)儲加息退坡兩大行情基礎(chǔ)未變,當(dāng)前的調(diào)整更多是前期樂觀預(yù)期的修正,待震蕩之后市場依舊積極可為;中期而言,未來能否重拾升勢與經(jīng)濟復(fù)蘇的“兌現(xiàn)”強相關(guān)。

(一)市場行情回顧

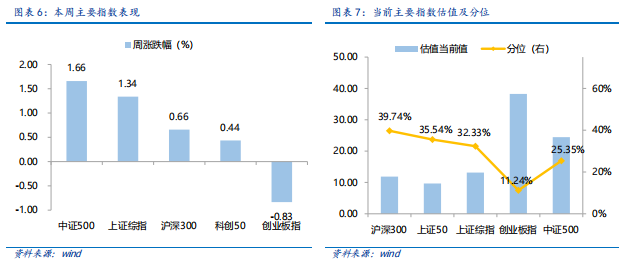

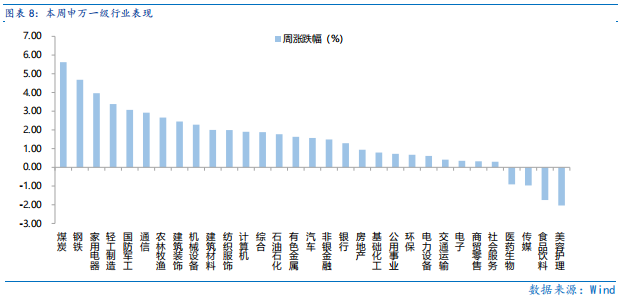

近一周,上證指數(shù)上漲1.34%,創(chuàng)業(yè)板指下跌0.83%,滬深300上漲0.66%,中證500上漲1.66%,科創(chuàng)50上漲0.44%。風(fēng)格上,周期、穩(wěn)定表現(xiàn)相對較好,消費、成長表現(xiàn)較差。從申萬一級行業(yè)看,表現(xiàn)相對靠前的是煤炭(5.62%)、鋼鐵(4.68%)、家用電器(3.96%)、輕工制造(3.38%)、國防軍工(3.07%);表現(xiàn)相對靠后的是美容護理(-2.04%)、食品飲料(-1.75%)、傳媒(-0.97%)、醫(yī)藥生物(-0.91%)、社會服務(wù)(0.3%)。

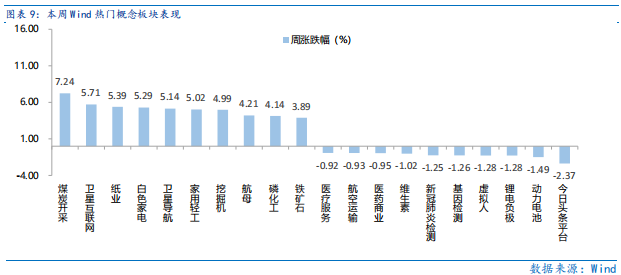

本周順周期板塊、地產(chǎn)鏈領(lǐng)漲市場,主要受益于國內(nèi)疫后經(jīng)濟復(fù)蘇主基調(diào),地產(chǎn)基建年初開工率回升,煤炭、鋼鐵行業(yè)下游需求逐步回暖,此外,市場當(dāng)前風(fēng)格偏防御,估值較低的價值風(fēng)格較為受益。從Wind熱門概念板塊來看,表現(xiàn)相對靠前的是煤炭開采(7.24%)、衛(wèi)星互聯(lián)網(wǎng)(5.71%)、紙業(yè)(5.39%)、白色家電(5.29%)、衛(wèi)星導(dǎo)航(5.14%);表現(xiàn)相對靠后的是今日頭條平臺(-2.37%)、動力電池(-1.49%)、鋰電負極(-1.28%)、虛擬人(-1.28%)、基因檢測(-1.26%)。

(二)資金供需情況

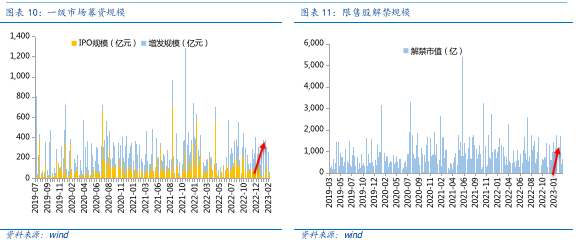

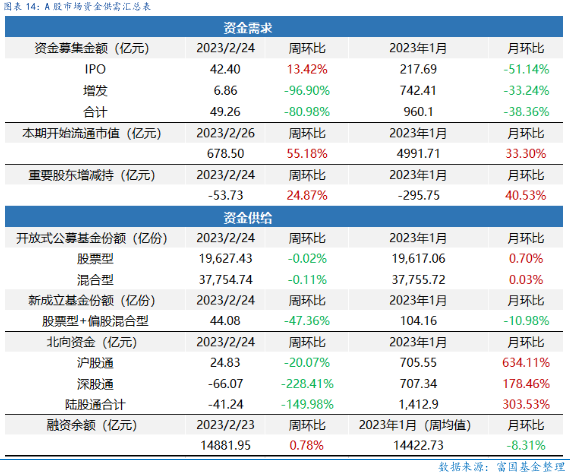

資金需求方面,本周一級市場規(guī)模減少,限售股解禁壓力上行,重要股東減持。本周一級市場資金募集金額合計49.26億元,較上周減少80.98% ;結(jié)構(gòu)上,IPO募集42.40億元,周環(huán)比增加13.42% ;增發(fā)募集6.86億,周環(huán)比減少96.90% 。本周限售股解禁規(guī)模合計678.50億元,周環(huán)比增加55.18%,根據(jù)目前披露的數(shù)據(jù),預(yù)計下周解禁規(guī)模約993.0億元,解禁壓力上行。本周重要股東減持53.73億元,上周減持71.51億元。

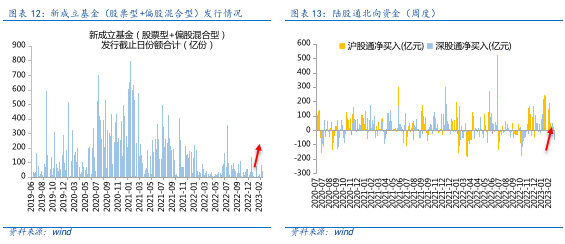

資金供給方面,本周基金發(fā)行減少,北向資金凈流出。本周北向資金凈流出41.24億元,較上周減少149.98% ,其中滬股通凈流入24.83億元,深股通凈流出66.07億元。本周新成立股票型及偏股混合型基金份額合計44.08億份,環(huán)比減少47.36% ,顯示基金發(fā)行降溫。本周開放式公募基金份額整體小幅減少,其中股票型份額增加為19627.43億份,混合型份額減少為37754.74億份。

Part 4

下周宏觀事件關(guān)注?

-#日富一日 預(yù)期領(lǐng)先-

本周市場沖高回落,前期強預(yù)期下的行情或已結(jié)束,當(dāng)下在經(jīng)濟復(fù)蘇數(shù)據(jù)空窗期下市場進入慢現(xiàn)實區(qū)間,大家覺得未來市場走勢如何?歡迎留言分享~

留言被精選且點贊數(shù)前10名的客官,富二將獎勵10元話費給到客官~

(提示:請客官直接在本篇文章評論區(qū)留言,獲獎后富二會通過后臺通知獲獎用戶,屆時請按“關(guān)鍵詞+手機號”此格式回復(fù)富二。留言活動富二會在后臺監(jiān)測數(shù)據(jù)變化情況,保留取消數(shù)據(jù)存疑用戶獲獎的權(quán)利。)

本活動截至2023年2月28日17:00結(jié)束,最終解釋權(quán)歸富國基金管理有限公司所有。

了解更多

投資有風(fēng)險,基金投資需謹慎。

在投資前請投資者認真閱讀《基金合同》《招募說明書》等法律文件。基金凈值可能低于初始面值,有可能出現(xiàn)虧損.基金管理人承諾以誠實守信、勤勉盡責(zé)的原則管理和運用基金資產(chǎn),但不保證一定盈利, 也不保證最低收益.過往業(yè)績及其凈值高低并不預(yù)示未來業(yè)績表現(xiàn)。其他基金的業(yè)績不構(gòu)成對本基金業(yè)績表現(xiàn)的保證。

以上信息僅供參考,如需購買相關(guān)基金產(chǎn)品,請您關(guān)注投資者適當(dāng)性管理相關(guān)規(guī)定、提前做好風(fēng)險測評,并根據(jù)您自身的風(fēng)險承受能力購買與之相匹配的風(fēng)險等級的基金產(chǎn)品。