在大國博弈的背景下,與“自主可控”高度相關的半導體行業受到資本市場的持續關注。近期地緣博弈升溫,半導體行業更是成為“熱門”賽道,那么要如何理解半導體投資呢?

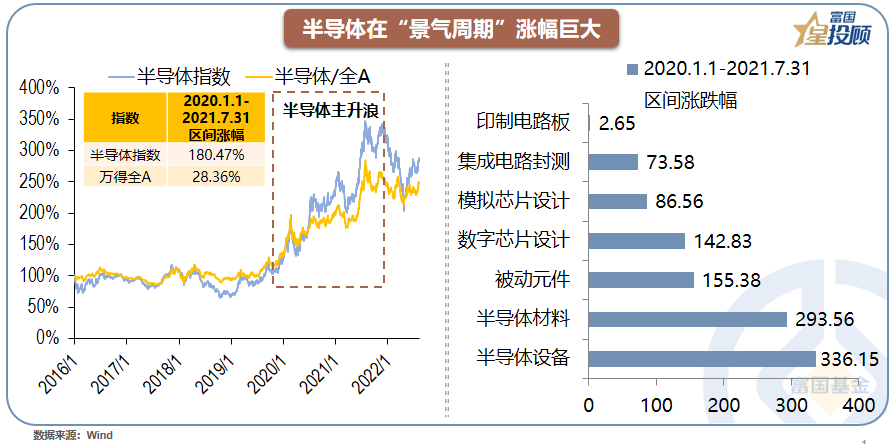

作為成長股的“代表”,半導體行業在其景氣周期中漲幅巨大。在最近一輪2020年初至2021年7月的半導體景氣周期中,半導體指數上漲180.47%,同期萬得全A僅上漲28.36%,顯示半導體行業超額收益明顯。更進一步看,在細分行業中,半導體設備、半導體材料分別以336.15%和293.56%的漲幅領先行業,顯示二者在景氣周期中顯示出更大股價彈性。雖然當前半導體行業整體并非處于景氣周期,但當下一輪景氣周期到來時,半導體設備和材料的“進攻性”更值得關注。

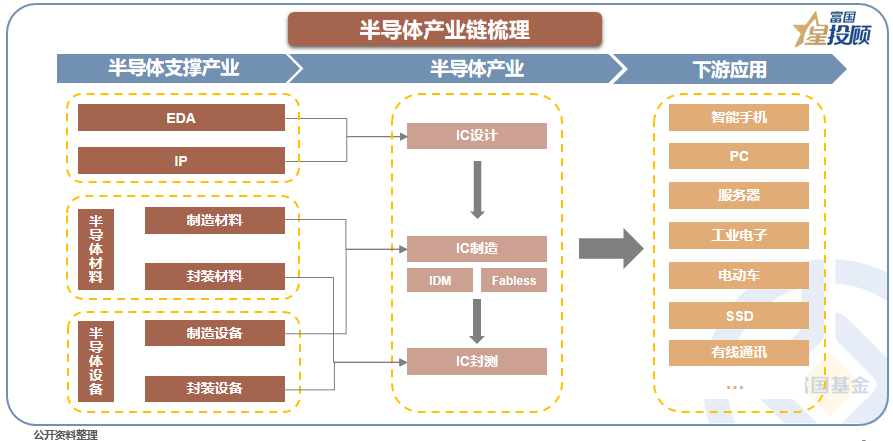

半導體擁有較為完整的產業鏈,其主要分為IC設計、IC制造和IC封測,上游對應半導體支撐產業,下游對應手機、PC、服務器等需求。IC設計行業上游可細分分為EDA設計軟件和芯片IP;IC制造可按照商業模式不同分為晶圓代工的Fabless和自主制造的IDM,行業上游以硅類材料和制造設備為主;IC封測行業上游以設備為主,又可以細分為制造和封測設備。

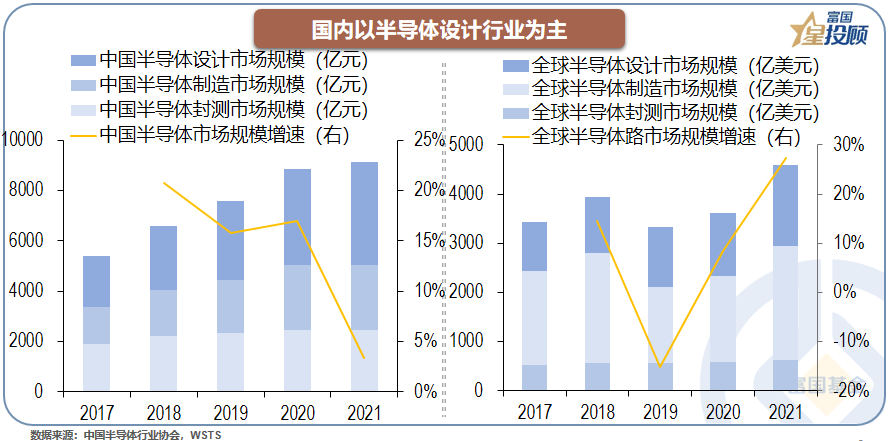

國內以半導體設計行業為主,而全球以半導體制造行業為主。2021年國內半導體設計、制造、封測市場規模分別為4115億、2561億和2469億元,市場規模占比分別為45%、28%和27%。而全球半導體設計、制造、封測行業市場規模占比分別為36%、51%和13%,顯示國內半導體設計行業發展更為迅速。

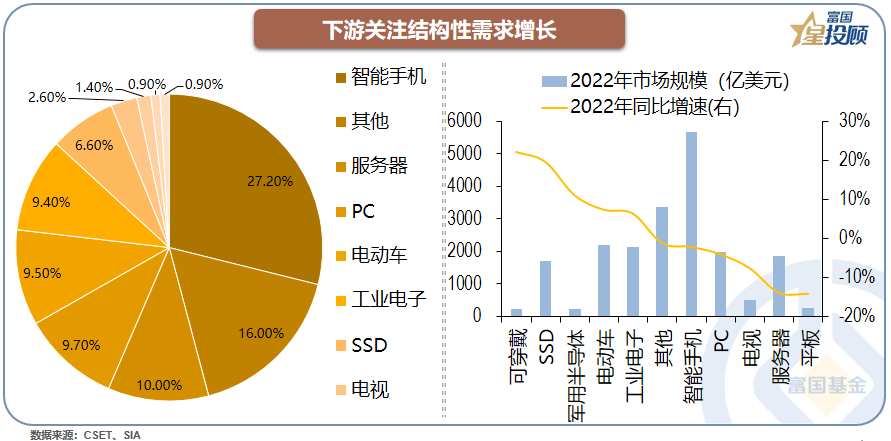

智能手機是半導體下游最大需求,但今年面臨放緩的壓力,而可穿戴設備、SSD、軍工半導體、電動車成為下游需求增長的主要推動力。在半導體下游需求中,智能手機、服務器和PC占比前三,分別為27.2%、10%和9.7%。由于占比最高的智能手機今年市場規模增速放緩至-2%,因此今年半導體行業整體景氣度較低。在整體“弱景氣”的背景下,可穿戴設備、SSD、軍用半導體、電動車行業的結構性機會值得關注。

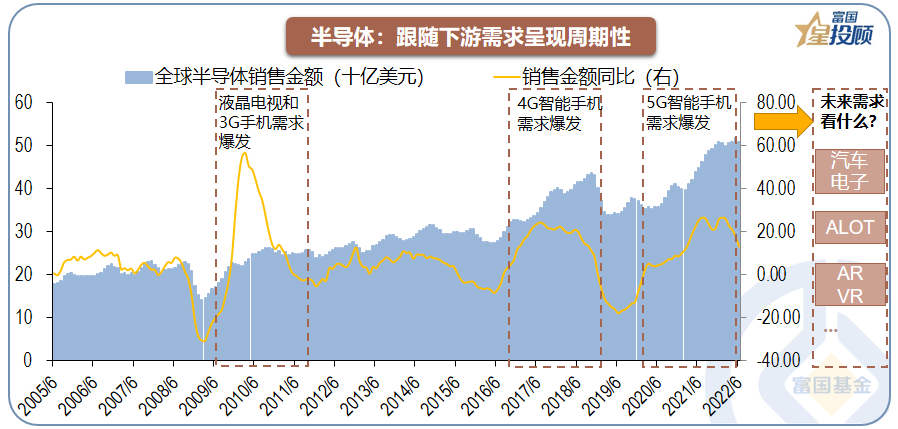

半導體行業有“周期性”,景氣周期往往受下游的需求爆發驅動,近十年有三輪景氣周期,而當前或處于下行周期中。2010年前后,由于液晶電視和3G手機的爆發,推動了第一輪景氣周期。2017年前后,由于4G智能手機爆發,推動了第二輪景氣周期。2020年前后,由于5G智能手機爆發,推動了第三輪景氣周期。當前5G“換機潮”已過,半導體行業則面臨著下行壓力。雖然汽車電子、ALOT、AR/VR等新興需求仍不斷貢獻增量,但暫時新興需求絕對體量較小,半導體行業整體缺乏有效的新增需求,因此行業當前處于下行周期。

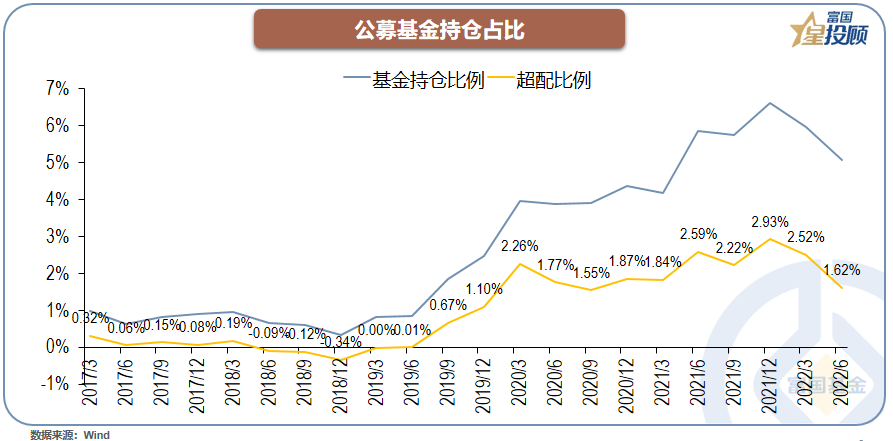

伴隨半導體行業的下行周期,公募基金對半導體行業的超配比例連續兩個季度減少,回落至2021年以來新低。一方面顯示公募基金通過“深度研究”把握了半導體行業的下行周期,通過減倉半導體應對了行業的下行風險,另一方面也為未來半導體行業新的“景氣周期”創造了加倉空間。

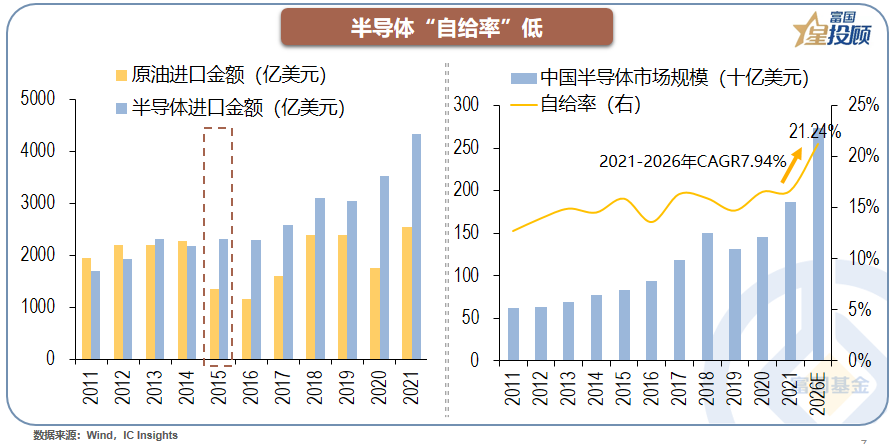

雖然半導體行業短期“逆風”,但過去有“糧食安全”、“能源安全”,當下有“芯片安全”。半導體在2015年超過原油成為我國第一大進口商品,其對進口的高度依賴性使得“自給自足”越來越重要。根據IC Insights統計,2021年中國半導體市場規模為1865億美元,自給率約為16.7%,預計至2026年市場規模升至2740億美元,自給率也僅21.24%,距離國務院在《新時期促進集成電路產業和軟件產業高質量發展的若干政策》中設定的2025年自給率70%的目標,相差甚遠。

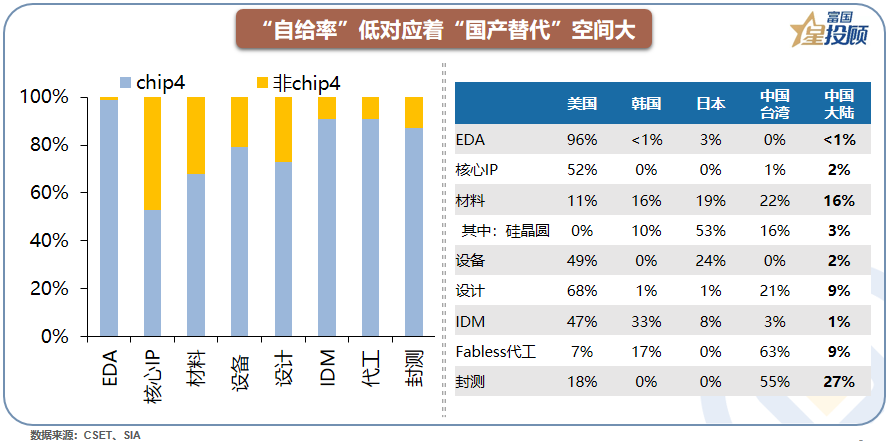

“自給率”低對應著“國產替代”空間大。在地緣政治博弈加劇的情況下,即將成型的Chip4或對中國半導體行業的限制大幅增加,而Chip4在如EDA行業的全球市占率超99%,為了減少“卡脖子”的風險,發展“國產替代”勢在必行。從半導體細分行業全球分布看,2021年底大陸的EDA、IDM行業市占率僅在1%左右,“國產替代”空間最大,大陸市占率最高的封測行業也僅27%,“國產替代”方興未艾。

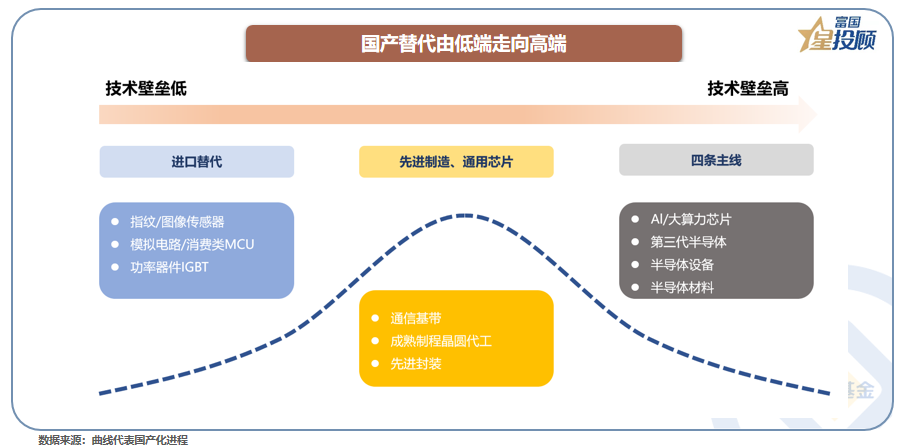

“國產替代”逐步由低端走向高端。從中國半導體行業“國產替代”的進程來看,當下呈現“兩頭低,中間高”的格局。技術壁壘較低的“進口替代”類芯片當前國產化程度較低,而技術壁壘中等的通信基帶、成熟制程晶圓代工、先進封裝等國產化程度較高。技術壁壘最高,國產化難度最大的四條主線則是AI/大算力芯片、第三代半導體、半導體設備和半導體材料,這四條主線上的國產化進展資本市場或給予極高“溢價”,若有突破則特別值得關注。

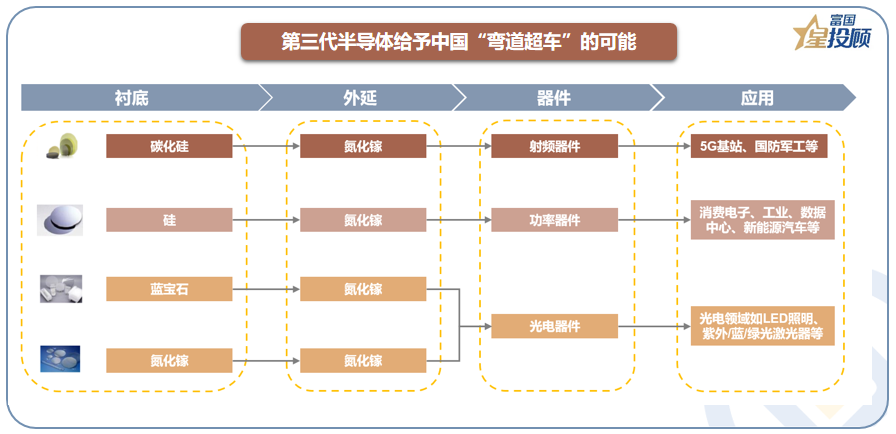

把握第三代半導體給予中國“彎道超車”的可能。第三代半導體材料是指以碳化硅、氮化嫁為代表的寬禁帶半導體材料,主要應用于高壓、高溫、高頻場景。與前兩代半導體材料相比,第三代半導體材料禁帶寬度大,具有擊穿電場高、熱導率高、電子飽和速率高、抗輻射能力強等優勢。技術變革期往往有后者居上的機會,當前政策大力支持中國的第三代半導體研發,在第三代半導體2025年前后大規模量產時,中國當前的積累或逐步轉化為領先優勢。

了解更多