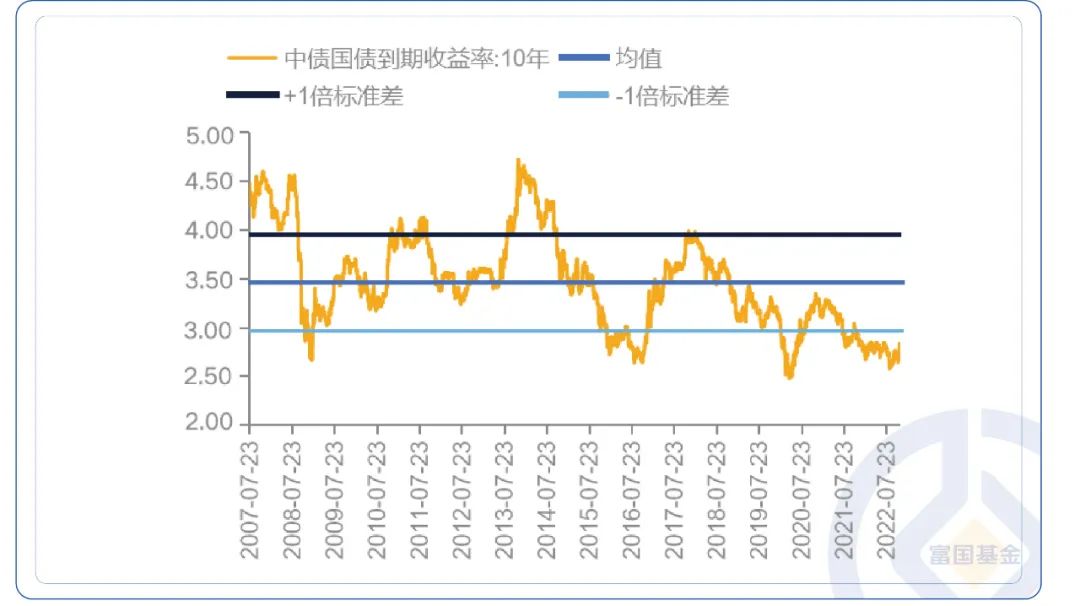

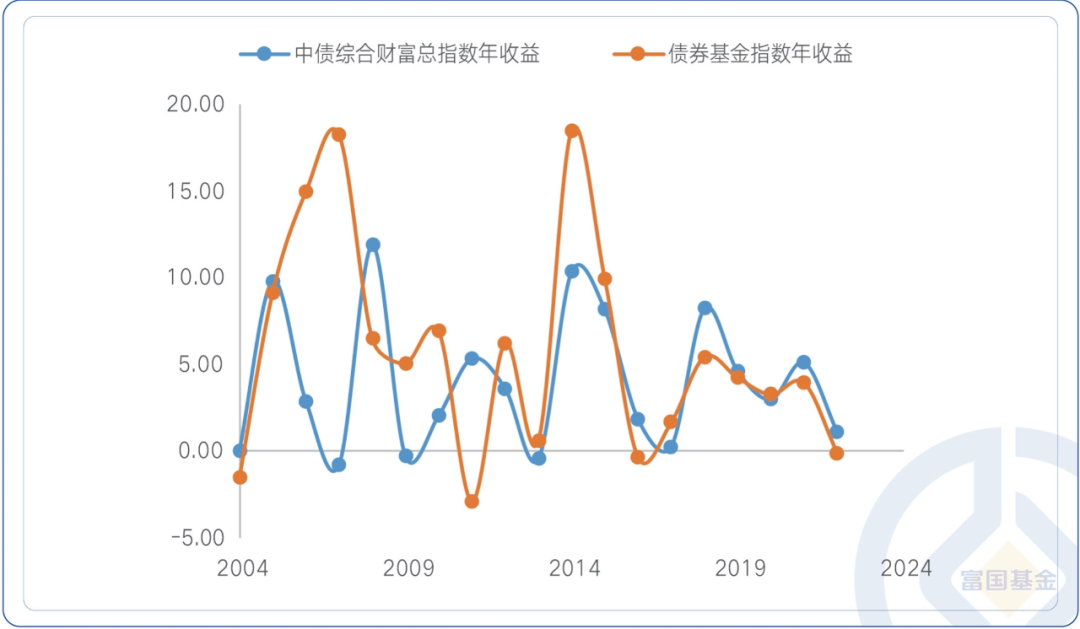

近期債券市場再度飄來悲觀的陰霾。截至11月16日,10年期國債期貨11月份以來下跌1.9%,2年期國債期貨下跌0.6%,中債綜合凈價總指數下跌0.91%,債券基金指數相對抗跌,僅下跌了0.39%。多家銀行理財公司紛紛發表致投資者的信,努力控制回撤。(數據來源:wind,時間截至2022-11-16)

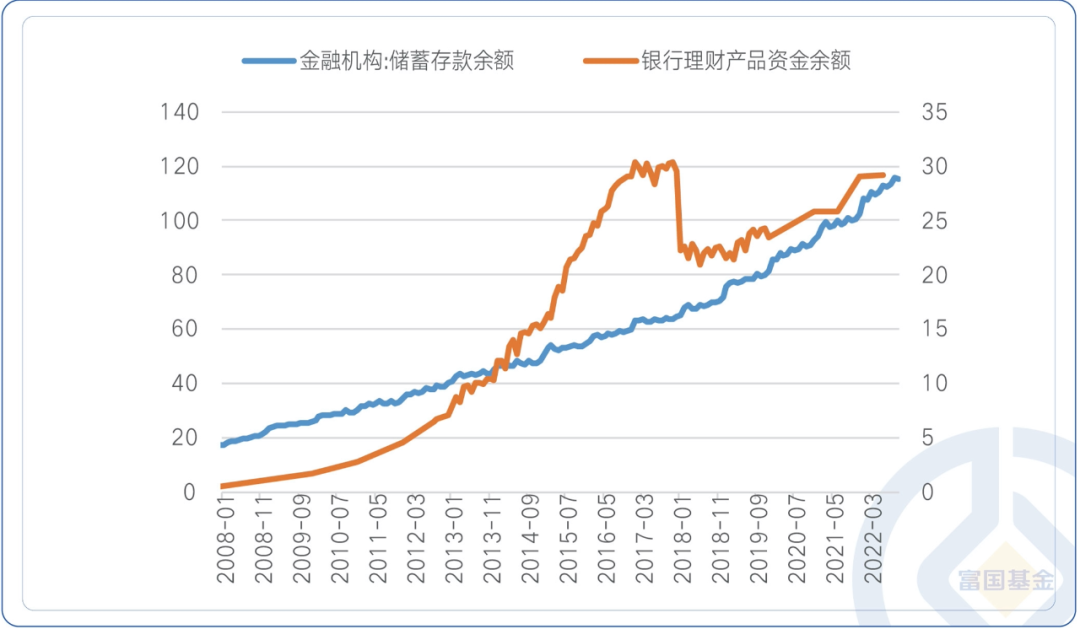

歷史上,債券市場這種烈度的調整并不少見,但不同的是,這一輪調整發生在理財產品全面凈值化轉型之后,眾多風險等級為R1或R2的投資者首次直面凈值虧損而贖回并引發悲觀情緒的放大。

首先,從基本面來看,盡管三季度經濟出現積極修復,但 10 月份經濟數據依然較弱,無論生產還是需求的復蘇并非一番風順,“穩增長”依然是未來一段時間政策的主題詞。

其次,無論是CPI還是PPI,近期均出現一定的通縮壓力,客觀上更容易形成對利率的壓制,而不是推動利率上行的動力。

第三,從金融條件來看,“寬貨幣”向“寬信用”的擴張依然不暢,需要資金面的持續接力。

第四,本輪回調和 2016年底不同,當初債券市場杠桿水平整體較高,去杠桿壓力巨大;而本輪債券回調之前,眾多投資者對于利率波動已有預期,整體配置的久期相對更短,這從回購市場隔夜品種占比一度達到 90%以上可見一斑。

隨著市場回調,債券市場短端交易相對擁擠的情況逐漸消化。如果沒有本輪調整,明年的債市或許猶如螺螄殼里做道場,越走越逼仄;而經過本輪調整之后,未來的債市有望如長江穿過三峽,越走越開闊。

債券市場的周期性波動,往往來得迅猛,走得悄無聲息。盡管債券作為一類穩健的投資產品,依然會受市場供求關系的影響而出現價格和收益率的波動,但每一輪當下的回調,都是留給未來的空間。

了解更多

投資有風險,基金投資需謹慎。

在投資前請投資者認真閱讀《基金合同》《招募說明書》等法律文件。基金凈值可能低于初始面值,有可能出現虧損.基金管理人承諾以誠實守信、勤勉盡責的原則管理和運用基金資產,但不保證一定盈利, 也不保證最低收益.過往業績及其凈值高低并不預示未來業績表現。其他基金的業績不構成對本基金業績表現的保證。

以上信息僅供參考,如需購買相關基金產品,請您關注投資者適當性管理相關規定、提前做好風險測評,并根據您自身的風險承受能力購買與之相匹配的風險等級的基金產品。